2025年「年収の壁」関連の税制改正等について

- 2025.08.06 コラム

さくら社会保険労務士法人では、愛知・名古屋を中心に労務問題対応、就業規則作成、勤怠管理システム導入、助成金の提案など人事労務分野の各テーマ別ノウハウに基づいてご支援をさせていただくことが可能です。上記テーマ等でお困りの会社様は、是非一度当法人にご相談ください。

さくら社会保険労務士法人では、愛知・名古屋を中心に労務問題対応、就業規則作成、勤怠管理システム導入、助成金の提案など人事労務分野の各テーマ別ノウハウに基づいてご支援をさせていただくことが可能です。上記テーマ等でお困りの会社様は、是非一度当法人にご相談ください。

はじめに

2025年の税制改正では、個人の税負担の緩和や働き控えの防止を目的に、「基礎控除」や「給与所得控除」の拡充が行われました。

また、大学生などに向けた新たな控除が創設されました。以下、改正内容を解説します。

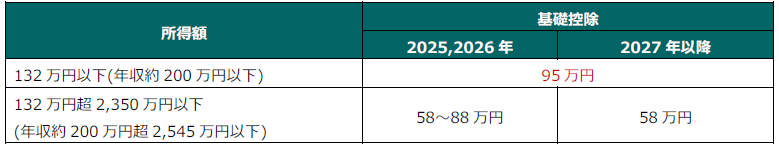

基礎控除の改正

基礎控除がすべての納税者で10万円以上引き上げられ、最大で95万円まで控除額が増えました。

給与所得控除の改正

給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

上記の変更により、給与所得者本人に所得税がかからないという「実質的な非課税ライン」が年収103万円から年収160万円へと大きく上昇しました※。

(※この160万円の計算根拠は、基礎控除+給与所得控除の合計額(95万円+65万円)です。)

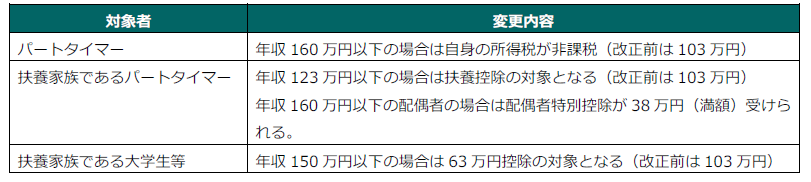

一般の扶養控除の対象年収

基礎控除の改正に伴い、従来103万円以下だった一般の扶養控除対象の年収上限が、123万円に引き上げられました。

これにより、パートなどで勤務する配偶者の就労調整の幅が広がる見込みです(配偶者特別控除、勤労学生の所得要件も変更)。

特定親族特別控除

新たに19~23歳未満の親族を対象とした「特定親族特別控除」が創設され、所得85万円以下(年収150万円以下)であれば最大63万円の控除が受けられるようになりました。

これは主に大学生や専門学校生等の年収の壁を引き上げることを目的としており、年収150万円を超えても最大188万円以下であれば段階的に控除を受けられます。

適用の時期

この改正は2025年の年末調整から適用されます。典型的な変更対象者とその内容は次の表のとおりです。

社会保険の「年収の壁」との違い

改正で所得税の年収の壁は引き上がりましたが、社会保険の「年収の壁」とは必ずしも連動しません。

一部学生等について健康保険の年収の壁を引き上げる予定はあるものの、現段階では社会保険の扶養範囲は年収130万円未満のままです。

それ以上になると健康保険の扶養(並びに国民年金第3号被保険者)から外れ、社会保険料負担が増加する可能性があります。

「年収の壁」に関しては、社会保険と税を横断的に考える必要があります。

労務問題対策には専門家の支援を

当法人では、企業様に顧問社労士契約を推奨しております。労務・手続き・助成金に強い顧問社労士をつけることで、労務問題を迅速に解決するだけでなく、給与計算や諸手続きにかかる総務部門の間接コストを削減することができ、経営に専念できる環境を整備出来ます。その他にも受給できる助成金の提案・申請代行や各種研修の実施・最新情報提供など、様々なメリットがあります。 詳しくは、【サービス紹介】をご覧ください。

実際に顧問契約をご締結いただいている企業様の声はこちら【顧問先インタビュー】